გამოიწერეთ European.ge-ს Facebook გვერდი.

გამოიწერეთ European.ge-ს Facebook გვერდი.

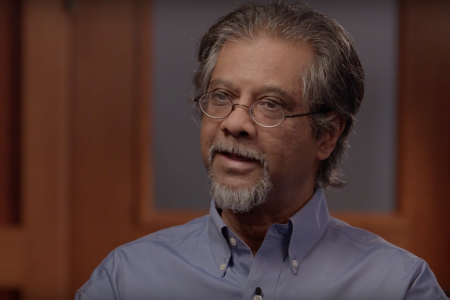

► წარმოგიდგენთ ცნობილი ამერიკელი ეკონომისტის, კვლევითი უნივერსიტეტ The New School-ის პროფესორის, ანვარ შეიხის მოხსენების თარგმანს. პროფესორი შეიხის განსაკუთრებულად გამორჩეულ ნაშრომებს წარმოადგენს მისი რამდენიმე ბესტსელერი წიგნი, რომელთა შორისაა: “Capitalism. Competition, Conflict, Crises” (2016); “Globalization and the Myth of Free Trade” (2007);

“ძრავი რომელიც საწარმოს ამოძრავებს… მოგებაა” – კეინსი.

მიზეზები

გლობალური კაპიტალისტური ეკონომიკა განიცდის ყველაზე სასტიკ კრიზისს, 1929 წლის დიდი დეპრესიის შემდეგ. ასეთი მასშტაბის მოვლენები რეგულარულად მეორდება კაპიტალიზმის ისტორიაში. ისინი წარმოადგნენ სისტემური ტენდენციების გამოხატულებებს, რომლებიც პერიოდულად საკუთარ თავს წარმოაჩენენ ისეთ მოვლენებში, რასაც ჩვენ 1840 წლის, 1870 წლის და 1930 წლის დეპრესიებს ვუწოდებთ. მე ვამტკიცებდი რომ სამოცდაათიანებში, ე. წ. დიდი სტაგფლაციის პერიოდშიც, მსგავს მოვლენასთან გვქონდა საქმე და ახლაც ვამტკიცებ, რომ დღესაც ამ განმეორებადი ფენომენის მოწმენი ვართ.

მე მივიჩნევ, რომ მიმდინარე კრიზისი 21-ე საუკუნის პირველი დიდი დეპრესია იქნება. ამ სახის კრიზისების აღმოფხვრა ძირითადად ახალი ტიპის გლობალური ინსტიტუტების მეშვეობით, სახელმწიფოებს შიგნით მოქმედი მოპირისპირე ძალებს და სახელმწიფოთა შორის ძალთა ახალი ბალანსით, და პირველ რიგში კი გადარჩენილი ბიზნესებისთვის მომგებიანობის აღდგენით ხდება, რამდენადაც ისინი ყიდულობენ გაბანკროტებული კონკურენტების აქტივებს დაცემულ ფასებში. ბალანსი რეალურ ხელფასებსა და მწარმოებლურობას შორის, კრიზისის მიერ გამოწვეული უმუშევრობის პირობებში, როგორც წესი ბიზნესის სასიკეთოდ იხრება, თუმცა შესაძლებელია შემდგომ პერიოდში ინსტიტუციური ბალანსი შეიცვალოს შედეგად საპირისპირო მიმართულება მივიღოთ.

მოგებას, რომელიც ამოძრავებს კაპიტალიზმს, საკუთარი დინამიკა გააჩნია. აქ უმნიშვნელოვანესია მოგების ნორმა აჭარბებდეს საპროცენტო განაკვეთს, რადგანაც სწორედ წმინდა მოგების ნორმა (net rate) ახდენს ინვესტიციების აქტიურ სტიმულირებას (პროცენტის მომტანი აქტივების პასიური ფლობის საწინააღმდეგოდ). მოგების ნორმის მხრივ, გრძელვადიანი მიმართულებას მართავს სტრუქტურული ფაქტორები, როგორიცაა წარმოებში კაპიტალის ინტენსივობის ზრდა მუდმივი კონკურენციის გამო, მწარმოებლურობის ზრდის და ხარჯების შესამცირებლად. ეს იწვევს საერთო მოგების ნორმაში დაღმავალ ტენდენციას. ამავდროულად, ეს ბიძგს აძლევს არსებული მიმართულების შეცვლის მცდელობებს.

საბოლოო ჯამში, იწყება უფრო იაფი ნედლი მასალის ძიება, და პირველ რიგში უფრო იაფი შრომის ძებნა. აქედან, დიდი ბიძგი გლობალიზაციისკენ, რომელსაც აკომპანიმენტად მოყვება მანტრა იმაზე, რომ თავისუფალი ვაჭრობა ყველასთვის სასიკეთოა. მაგრამ, უფრო იაფი შრომა მხოლოდ საზღვარგარეთ არ იშოვება. მისი იმპროტიც შესაძლებელია, და უფრო საოცარი კი ისაა, რომ მისი შექმნაც შესაძლებელია სახლში, შრომის (მთ: პოლიტიკური) ძალის და იმ ინსტიტუციების შესუსტებით, რომლებიც მუშათა კლასს უმაგრებს ზურგს. ტეტჩტერმა და რეიგანმა შრომაზე წარმატებული თავდასხმით გახსნეს ახალი ერა ოთხმოციანების დასაწყისში. როგორც მე ვაჩვენებ ჩემი სტატიის მესამე გრაფაში (“პირველი დიდი დეპრესია 21-ე საუკუნეში” (Socialist Register 2011), რეალური ხელფასების სტაგნაციამ და მწარმოებლურობის აჩქარებამ, მოგების ნორმის დაცემის გაუჩერებელი ტენდენცია სტაგნაციურ მდგოამრეობაში გადაიყვანა.

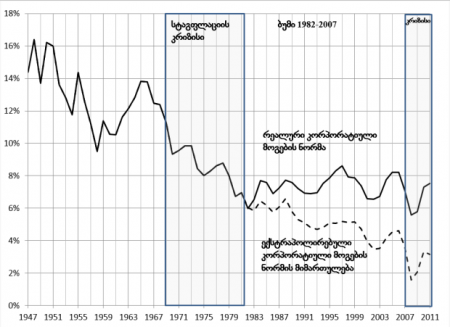

ცხრილი – ამერიკა არასაფერმო წარმოების მოგების ნორმა. რეალური და ექსტრაპოლირებული მოგების ნორმა. ცხრილი აჩვენებს ამერიკული არასაფინანსო კორპორაციების რეალურ მოგების ნორმას და ექსტრაპოლირებულ (წარსულის ტენდენციის მომავალში გადატანის მიხედვით შედგენილი ტენდენცია) ნორმას, რომელიც აგებულია არასაფიფინანსო კორპორაციების პროდუქტიულობის ზრდის და რეალური ხელფასების ზრდის ომის შემდგომი მაჩვენებლის საფუძველზე.

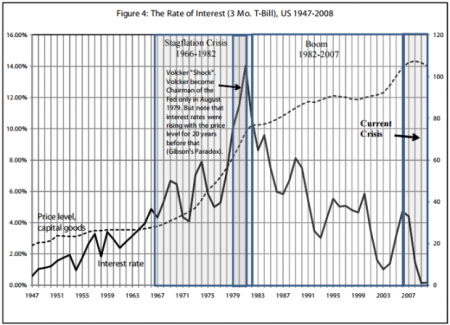

თუმცა მოგების ნორმის სტაგნაცია არ უზრუნველყოფს ბუმისთვის საკმარის პირობებს . რამაც რეალურად “დაქოქა” დიდი ბუმი, რომელიც 80-იანებში დაიწყო ამერიკაში, იყო საპროცენტო განაკვეთის ძლიერი დაცემა (T-bill, 3 month), რომელიც 1981 წლიდან 14%-იანი მაჩვენებლიდან 2003 წლისთვის თითქმის 1%-ამდე დაეცა. ამან დიდად გაზარდა წმინდა მოგების ნორმა (net profit rate), რამაც თავის მხრივ ააჩქარა ზრდა 1982 წლის მომდევნო ორ დეკადაში. საპროცენტო განაკვეთის შემცირებამ შესაბამისადვე გამოიწვია მომხმარებლების და ბიზნესის ვალებით ფინანსირებული ხარჯვა. შედეგად, წარმოებაში ზრდის ბუმთან ერთად მივიღეთ ბუშტები უძრავ ქონებაზე და ფინანსურ ბაზრებზე. საპროცნეტო განაკვეთები ასევე ეცემოდა მსოფლიოს სხვა ნაწილებშიც, ხანდახან უფრო სწრაფად, და ამან გამოიწვია აკუმულაციის საერთაშორისო ბუმი, საერთაშორისო ფინანსურ ბუშტთან ერთად.

ცხრილი: შავი ხაზი – საპროცენტო განაკვეთი ამერიკაში : 1947 -2008 წ. წყვეტილი ხაზი – ძირითადი კაპიტალის ფასების დონე.

სუბსტანდარტული იპოთეკური კრიზისი ამერიკაში იყო მიმდინარე კრიზისის არა მიზეზი, არამედ ამოქმედების მექანიზმი. რეგულაციების თანდათანობით გაუქმებამ, რომლებიც წინად ზღუდავდნენ ფინანსურ ინსტიტუციებს, დაამძიმა კრიზისის დარტყმის სიმძიმე. მსოფლიო სავაჭრო ორგანიზაციის, მსოფლიო ბანკის, მსოფლიო სავალუტო ფონდის, ორთოდოქსი ეკონომისტების რეცეპტების, ბანკების, დამსოფლიო ლიდერების ძალით გატარებული დერეგულაციური პოლიტიკა ორ დეკადაზე მეტ ხანს წარმოადგენდა მსოფლიო ნეოლიბერალური აჯენდის მანტრას. ჩვენ სწორედ მათ მიერ დათესილს ვიმკით.

შედეგები

მე მჯერა რომ კრიზისი დეკადაზე მეტს გასტანს. სტრუქტურული ცვლილებები, რომლებიც მას მოჰყვება დავის საგანი გახდება, და ბრძოლა მომავლისთვის მხოლოდ ეხლა იწყება. ევროპაში ამ პროცესმა შეიძლება უფრო დიდხანს გასტანოს, რაც კარგია რადგან მისი სოციალური და პოლიტიკური სტრუქტურები (როგორიცაა ოჯახები ესპანეთში თუ იტალიაში, და კეთილდღობის სახელმწიფოები ევროპული ქვეყნების უმეტესობაში) იმოქმედებენ, როგორც ფილტრები, ახალი სოციალური დღის წესრიგის შექმნაში.

კრიზისი უშუალოდ საბაზრო სისტემის შინაგანი სისტემიდან და მისი კონიუქტურული ფაქტორებიდან გამომდიანრეობს (როგორიცაა, საპროცენტო განაკვეთის მსოფლიო შემცირება, რამაც გაბერა ბუშტები, რომლებიც ჯერ არ დამცხრალა). მემარცხენე კეინსიანელებს მზერა სახელმწიფოსკენ აქვთ მიპყრობილი და გამოსავალს მასში ხედავენ. მაგრამ, კაპიტალისტებმა კარგად იციან, რომ სახელმწიფო გადამწყვეტ როლს თამშობს ბაზრის “სწორი” მუშაობისთვის. სინამდვილეში საკითხი ასე დგას – “სწორად” ვისთვის? ჩვენ ვნახეთ, რომ უზარმაზარი ბიზნესები, გადაკრული სიტყვის და სირცხვილის გრძნობის გარეშე რიგებში ჩადგნენ დახმარებების, ბონუსების და სამოწყალოების მისაღებად. ამაზე უარესი, ისინი უარყოფენ საკუთარ ეკონომისტებს, რომლებიც ასე ერთგულად მუშაობდნენ მათთვის. ნეოლიბერალიზმის (ყოფილი) მიმდევრებიც კი როგორებიც the Financial Times -ი და The Economist-ია, იწყებენ ორთოდოქსული ეკონომიკური დოქტრინების მკვეთრ კრიტიკას (საკმაოდ სამართლიანად). ტომ ლერერის უკვდავი სიტყვებით რომ ვთქვათ, ამან ორთოდოქსი ეკონომისტები “სამუდამო საგონებელში ჩააგდო”.

კრიზისის საფასურს ასობით მილიონი მშრომელი ადამიანი “იხდის”, რომლებიც ისჯებიან იმის გამო რაც მათი მიზეზით არ მომხდარა, ასევე ისჯებიან ბიზნესის ის წარმომადგენლები, რომლებსაც “ოქროს პარაშუტები” არ აქვთ. კეინსის სიბრძნე შემდეგია – სახელმწიფოს შეუძლია კრიზისის დამანგრეველი შედეგების გაუმჯობესება. მარქსის სიბრძნე კი იმაშია, რომ მისთვის ეს ვერ აუქმებს მომავალ კრიზისს, რადგან კრიზისი მოგების მოტივიდან გამომდინარეობს. დროის ერთ მონაკვეთში დადგენილი რეგულაციები, რომლებიც სისტემას კაპიტალისტების მოუთოკავი საქციელისგან იცავს, მეორე დროის მონაკვეთში, ეკონომიკური გამოცოცხლებისას, დაბრკოლებად იქცევა მოგებისთვის. როგორც წესი ამას შემდეგ კაპიტალის, აკადემიკოსების და თავად სახელმწიფოს გარკვეული წრეების მიერ რეგულაციების გაკიცხვა მოჰყვება. და მეტ ნაკლები ხარისხით რეგულაციები უქმდება.

სანამ მოგება მართავს, კრიზისები დაბრუნდება. თუმცა, უნდა გვახსოვდეს, რომ კაპიტალისტური სისტემის ფარგლებში არ გვაქვს წინასწარ მოცემული ინსტიტუციური წყობა. თუკი სახელმწიფო ხარჯვაზეა საუბარი, დაე ის პირდაპირი დასაქმებისთვის, ჯანდაცვის პირდაპირ უზრუნველყოფისთვის, განათლების და კეთილდღეობისთვის ზრდისთვის, სიღარიბის და შიმშილის პირდაპირი შემცირებისთვის, იქნას განხორციელებული, რათა იარსებოს ძლიერმა სოციალურმა ბაზამ, საიდანაც წინააღმდეგობის წარმართვა იქნება შესაძლებელი. არ უნდა დაგვავიწყდეს ეკონომიკური ორთოდოქსიის დანაშაული, რომელიც მან მოგვიტანა ბაზრის გაღმერთებით და დაუსრულებელი მაგიური ფორმულირებით სრულყოფილი ბაზრის, სრულყოფილი ცოდნის, და სრულყოფილი მოლოდინების შესახებ – სრულყოფილი ნონსენსის წმინდა სამება.

– თარგმანი პირველად გამოქვეყნდა ჰეტერედოქსული ეკონომიკის ბლოგზე.